编者按:上交所上市审核委员会定于2023年9月26日召开2023年第87次上市审核委员会审议会议,届时将审议永臻科技股份有限公司的首发事项。永臻股份的保荐机构为国金证券股份有限公司,保荐代表人为俞乐、黎慧明。

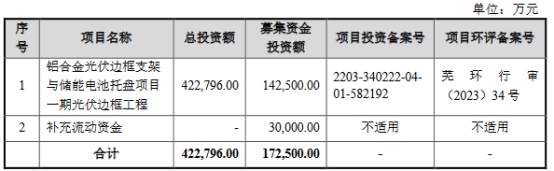

永臻股份拟在上交所主板募集资金172,500.00万元,计划用于铝合金光伏边框支架与储能电池托盘项目一期光伏边框工程、补充流动资金。

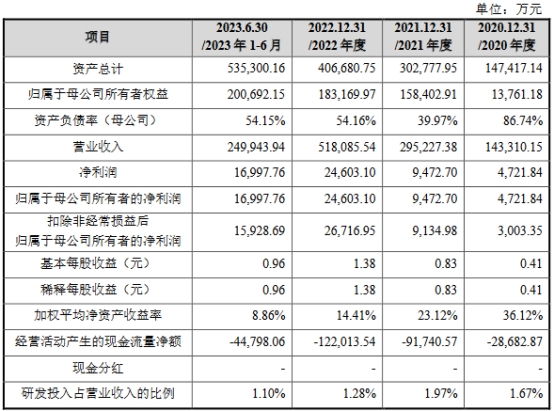

2020年至2023年1-6月,永臻股份实现营业收入分别为143,310.15万元、295,227.38万元、518,085.54万元、249,943.94万元,实现净利润/归属于母公司所有者的净利润分别为4,721.84万元、9,472.70万元、24,603.10万元、16,997.76万元,实现扣除非经常损益后归属于母公司所有者的净利润分别为3,003.35万元、9,134.98万元、26,716.95万元、15,928.69万元。

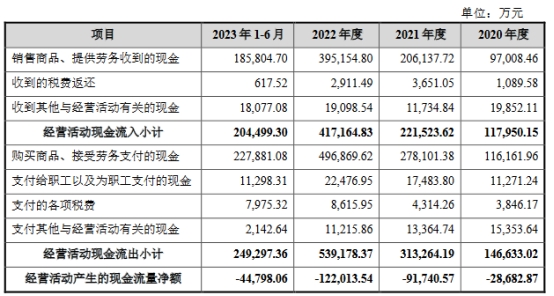

报告期内,公司经营活动产生的现金流量净额分别为-28,682.87万元、-91,740.57万元、-122,013.54万元、-44,798.06万元,销售商品、提供劳务收到的现金分别为97,008.46万元、206,137.72万元、395,154.80万元、185,804.70万元。

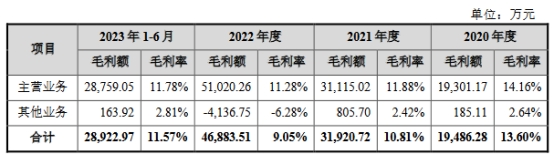

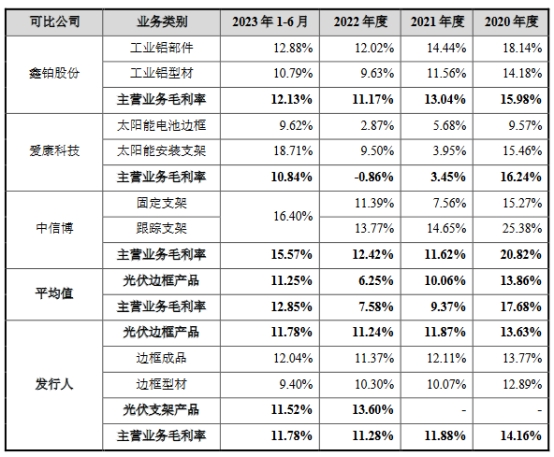

2020年至2023年1-6月,永臻股份主营业务毛利率分别为14.16%、11.88%、11.28%及11.78%,综合毛利率分别为13.60%、10.81%、9.05%及11.57%。可比公司主营业务毛利率均值分别为17.68%、9.37%、7.58%、12.85%。

2020年至2023年1-6月,永臻股份加权平均净资产收益率分别为36.12%、23.12%、14.41%、8.86%。

报告期内,公司研发费用分别为2,400.12万元、5,825.34万元、6,643.77万元及2,742.02万元,各期研发费用率分别为1.67%、1.97%、1.28%及1.10%。

招股书提示,公司业务主要集中于光伏边框领域,产品结构较为单一,抗风险能力相对不足。2020年至2023年1-6月,永臻股份光伏边框产品业务收入分别为131,190.55万元、261,905.52万元、445,477.02万元、237,087.74万元,占同期主营业务收入的比例分别为96.25%、99.99%、98.51%、97.12%,为营业收入的主要来源。

招股书提示应收账款发生坏账的风险。报告期各期末,公司应收账款账面价值分别为27,032.09万元、54,914.92万元、86,286.64万元及107,709.24万元,占流动资产比例分别为32.11%、24.32%、29.81%及31.69%。

报告期各期末,公司负债总额为133,655.96万元、144,375.05万元、223,510.77万元及334,608.01万元,其中流动性负债的占比分别为83.84%、85.88%、92.01%及80.46%。招股书称,不排除公司存在偿债能力的风险。

据界面新闻报道,公司多次增资存蹊跷。2019年12月,永臻股份经历第一次股权转让,邵东芳将其95%股权转让给丈夫汪献利;2020年12月,永臻股份第一次增资,注册资本1.02亿元;2021年3月,永臻股份第二次增资,引入外部投资者,同年五月至七月,实现第三、四次增资,合计融资3.19亿元,增资价格均为15.59元/股。前三次股权激励时,参考的外部投资机构入股价格范围在15.69元/股-17.98元/股,第四次股权激励,参考的公允价值为26.98元/股。四次股权激励,永臻股份共产生1430万元股份支付费用。相比汪献利、邵东芳夫妇以15.69元/股认缴出资份额为845万元,后续卖出股份份额明显价格更高。

据投资者网报道,公司多次增资多名大客户“低价”入股。2019年12月,邵东芳将其持有的永臻有限95%的股权无偿转让给汪献利,公司完成第一次股权转让。至2021年7月,公司还进行了4次增资,第一次增资为设立员工持股平台,增资价格为10元/股,后三次为引进外部投资人,增资价格均为15.69元/股。2021年8月,公司进行了第二次股权转让,汪献利与天合投资、晶澳科技、阿特斯投资分别签订股权转让协议,转让股权5.63%,价格为13.08元/股,低于前面三次增资价格。

2022年,公司前五大客户分别为天合光能、晶澳科技、隆基绿能、阿特斯、晶科能源。当前来看,天合光能、晶澳科技、阿特斯这三大客户已成为永臻股份股东,与其利益深度绑定。而从它们曾与公司签署对赌协议的行为来看,大客户似乎对公司经营能力也并非完全放心。

据每日经济新闻报道,公司募投项目涉嫌未批先建?根据芜湖市生态环境局公示信息,永臻科技有限公司铝合金光伏边框支架与储能电池托盘项目《环境影响报告书》在去年12月被退回,原因是项目建设与主要环境保护配套措施的时间衔接存在极大的不确定性以及其他问题。根据永臻股份官方微信公众号发布的内容,公司这一项目早在去年6月就举行了开工奠基仪式。

拟募集资金17.25亿元

永臻股份主要从事绿色能源结构材料的研发、生产、销售及应用,公司秉承“成为绿色能源结构材料应用解决方案领导者”的企业愿景,经过多年的精耕细作,目前已成为国内领先的铝合金光伏结构件制造商之一。公司主营产品包括光伏边框产品、光伏建筑一体化产品、光伏支架结构件。

本次发行前,汪献利、邵东芳夫妇合计直接持有永臻股份52.33%的股份,为公司控股股东、实际控制人。

汪献利直接持有永臻股份8,811.86万股股份,占公司股份总数的49.52%,邵东芳直接持有公司500.00万股股份,占公司股份总数的2.81%;汪献利、邵东芳夫妇合计直接持有公司52.33%的股份。此外,汪献利持有臻核投资1.00万元出资份额并担任执行事务合伙人,同时持有臻才投资1.00万元出资份额并担任执行事务合伙人;臻核投资直接持有公司130.00万股股份,占公司股份总数的0.73%,臻才投资直接持有公司70.00万股股份,占公司股份总数的0.39%。综上,汪献利和邵东芳合计控制永臻股份的表决权比例为53.45%。

永臻股份本次公开发行不超过5,931.41万股,占发行后公司总股本的比例不低于25%。公司拟募集资金172,500.00万元,计划用于铝合金光伏边框支架与储能电池托盘项目一期光伏边框工程、补充流动资金。

经营性现金流量净额连负3年半

2020年至2023年1-6月,永臻股份实现营业收入分别为143,310.15万元、295,227.38万元、518,085.54万元、249,943.94万元,实现净利润/归属于母公司所有者的净利润分别为4,721.84万元、9,472.70万元、24,603.10万元、16,997.76万元,实现扣除非经常损益后归属于母公司所有者的净利润分别为3,003.35万元、9,134.98万元、26,716.95万元、15,928.69万元。

报告期内,公司经营活动产生的现金流量净额分别为-28,682.87万元、-91,740.57万元、-122,013.54万元、-44,798.06万元,销售商品、提供劳务收到的现金分别为97,008.46万元、206,137.72万元、395,154.80万元、185,804.70万元。

综合毛利率连降2年

2020年至2023年1-6月,永臻股份主营业务毛利率分别为14.16%、11.88%、11.28%及11.78%,综合毛利率分别为13.60%、10.81%、9.05%及11.57%。

报告期内,公司光伏边框产品毛利率分别为13.63%、11.87%、11.24%及11.78%。

报告期内,可比公司光伏边框产品毛利率均值分别为13.86%、10.06%、6.25%、11.25%,可比公司主营业务毛利率均值分别为17.68%、9.37%、7.58%、12.85%。

招股书提示产品结构单一、应对下游行业波动能力较弱的风险

2020年至2023年1-6月,永臻股份光伏边框产品业务收入分别为131,190.55万元、261,905.52万元、445,477.02万元、237,087.74万元,占同期主营业务收入的比例分别为96.25%、99.99%、98.51%、97.12%,为营业收入的主要来源。

光伏产业链主要包括硅料、硅片、电池片、组件、辅材、光伏设备及系统集成、产品应用等环节,行业内头部企业通过多环节布局来降低单一环节的市场波动带来的不利影响。此外,光伏边框行业主要参与者的产品应用领域除光伏领域外,亦涵盖建筑、医疗器械、电子电器、轨道交通的多个领域,能够在一定程度上应对光伏行业的市场波动。而公司业务主要集中于光伏边框领域,产品结构较为单一,抗风险能力相对不足。

虽然目前公司正在积极布局光伏建筑一体化及光伏支架领域,但短期内公司收入和盈利来源仍为光伏边框产品。如果未来下游光伏组件行业遭受国内外宏观政策限制或产业支持政策变动影响,行业景气度进入下行周期,光伏组件市场需求受到阶段性抑制,或未来光伏边框行业内出现新型材料广泛替代铝合金材料而公司未能及时掌握新产品、新技术,将可能导致公司面临新增产能无法消化、存货积压、收入增速放缓、经营业绩下降等不利影响。

招股书提示应收账款发生坏账的风险

报告期各期末,公司应收账款账面价值分别为27,032.09万元、54,914.92万元、86,286.64万元及107,709.24万元,占流动资产比例分别为32.11%、24.32%、29.81%及31.69%。

招股书称,公司目前应收账款回收情况良好,且主要客户均为国内知名的光伏组件厂商,信誉良好。但若公司主要客户的财务状况出现恶化或者经营情况和商业信用发生重大不利变化,则可能导致应收账款不能按期或无法收回而发生坏账,将对公司的经营业绩产生不利影响。

招股书提示债偿能力的风险

随着公司经营规模的扩大,公司经营活动所需资金规模逐渐增加。报告期各期末,公司负债总额为133,655.96万元、144,375.05万元、223,510.77万元及334,608.01万元,其中流动性负债的占比分别为83.84%、85.88%、92.01%及80.46%。

招股书称,公司主要通过增加短期融资来满足日常运营需求,导致流动负债占比较高。为有效应对债务风险,公司在融资筹资、销售回款、采购生产付款环节均执行严格的内控管理制度以保证负债偿还的及时性及流动资金的灵活性。若未来公司上述管理制度未能得到有效执行,或经营活动受到宏观经济、政策及行业变化的影响不能有效拓宽融资渠道,不排除公司存在偿债能力的风险。

界面新闻:多次增资存蹊跷

据界面新闻报道,报告期,永臻股份多次增资。2019年12月,永臻股份经历第一次股权转让,邵东芳将其95%股权转让给丈夫汪献利;2020年12月,永臻股份第一次增资,注册资本1.02亿元;2021年3月,永臻股份第二次增资,引入外部投资者,同年五月至七月,实现第三、四次增资,合计融资3.19亿元,增资价格均为15.59元/股。

在这几次增资阶段,公司供应商也加入融资行列。永信投资法人刘烈胜同时持股大石桥市永顺铝业有限公司,而永顺铝业为永臻科技提供铝材料铝制品等产品;永实投资法人高文林持股常州奥翔塑胶有限公司,而常州奥翔为永臻科技提供保护膜等材料。

之后,2021年8月,永臻股份经历第二次股权转让,汪献利将其所持永臻有限合计5.63%股权转让给外部投资方天合智慧能源投资发展有限公司、晶澳太阳能科技股份有限公司、苏州阿特斯投资管理有限公司。本次股权转让的价格为13.08元/注册资本。值得注意的是,三家低价入股的公司均为公司客户。

同年12月,永臻股份进行最后一轮融资,高瓴睿恒、君联嘉茂、君联相道、正信一号、金石基金、中泰创投分别与永臻股份签订增资协议。

除此之外,永臻股份还发起四次股权激励。前三次股权激励时,参考的外部投资机构入股价格范围在15.69元/股-17.98元/股,第四次股权激励,参考的公允价值为26.98元/股。四次股权激励,永臻股份共产生1430万元股份支付费用。相比汪献利、邵东芳夫妇以15.69元/股认缴出资份额为845万元,后续卖出股份份额明显价格更高。

投资者网:多次增资多名大客户“低价”入股

据投资者网报道,快速扩张资产规模同时,永臻股份还进行了多次增资。

2019年12月,邵东芳将其持有的永臻有限95%的股权无偿转让给汪献利,公司完成第一次股权转让。至2021年7月,公司还进行了4次增资,第一次增资为设立员工持股平台,增资价格为10元/股,后三次为引进外部投资人,增资价格均为15.69元/股。

2021年8月,公司进行了第二次股权转让,汪献利与天合投资、晶澳科技、阿特斯投资分别签订股权转让协议,转让股权5.63%,价格为13.08元/股,低于前面三次增资价格。

天合投资、阿特斯投资是天合光能、阿特斯全资控股公司。天合光能、阿特斯以及晶澳科技,均位列公司的前五大客户席列,2022年,这三大客户的收入占比合计71%。

关于入股价格,公司表示,双方已于2021年初基本谈妥公司整体估值为16亿元,商定以合计交易对价9000万元取得合计5.63%股权。后因客户入股主体选择、内部决策流程较长、投资主办人员离职等原因,直至2021年8月上述3家投资方与公司才完成本次股权转让全部手续。

期间,公司历经2021年3月、5月、7月三次外部股东增资,注册资本已增至12233万股,5.63%股权比例对应的股权数量为688.1361万股,因此本次股权转让价格降至13.08元/股。

截至报告期末,天合光能通过天合投资间接持股2.15%、晶澳科技直接持股0.86%,阿特斯通过阿特斯投资间接持股0.86%。

2021年12月,公司进行第五次增资,引入高瓴睿恒、君联嘉茂、君联相道、正信一号、金石基金、中泰创投,合计认缴5561万股,认缴金额为10亿元,增资价格为17.98元/股,彼时公司总股本为17794万股,估值约32亿元。

截至报告期末,实控人汪献利、邵东芳夫妇合计持股52.33%。高瓴资本旗下深圳高瓴睿恒持股15.63%,为公司第二大股东。君联资本旗下君联嘉茂及君联相道分别持股6.25%,为公司第三、四大股东。

本次IPO,公司拟募资17亿元,发行股数不低于25%,对应的估值约68亿元,净利润约2.46亿元,对应的市盈率约28倍,同行鑫铂股份的静态市盈率约30.88倍。多番增资扩股后,公司的市盈率达到了与同行相当的水平。但从其经营面来看,其产品变现能力、独立性有待观察。

公司存在依赖大客户的现象。报告期内,公司前五大客户的合计营收占比分别为99.99%、99.73%、90.48%,2022年,公司前五大客户分别为天合光能、晶澳科技、隆基绿能、阿特斯、晶科能源。而同行鑫铂股份、爱康科技2021年的前五大客户营收占比分别为56%、40%。

当前来看,天合光能、晶澳科技、阿特斯这三大客户已成为永臻股份股东,与其利益深度绑定。而从它们曾与公司签署对赌协议的行为来看,大客户似乎对公司经营能力也并非完全放心。

每日经济新闻:募投项目涉嫌未批先建?

据每日经济新闻报道,储能电池托盘或也是永臻股份谋划发展的一个新产品。

根据招股书,公司此次IPO募投项目为铝合金光伏边框支架与储能电池托盘项目的一期光伏边框工程,项目达产后预计年产27万吨光伏铝合金边框,二期主要是光伏支架及储能电池托盘项目。

至于储能电池托盘的具体产能,根据芜湖市生态环境局披露的环境影响报告书,铝合金光伏边框支架与储能电池托盘项目建成后,最终可形成年产38万吨光伏组件边框、支架、结构件及电池托盘产品能力,除了一期的年产光伏组件边框27万吨,还有光伏组件支架5万吨,结构件及其它1万吨,新能源汽车电池托盘5万吨。

正是这份环境影响报告书,让记者注意到,永臻股份募投项目或存在环境影响报告书未获批复就已开工建设的情况。

根据芜湖市生态环境局公示信息,永臻科技有限公司铝合金光伏边框支架与储能电池托盘项目《环境影响报告书》在去年12月被退回,原因是项目建设与主要环境保护配套措施的时间衔接存在极大的不确定性以及其他问题。

图片来源:芜湖市生态环境局官网截图

今年1月31日,芜湖市生态环境局对公司重新上报的《环境影响报告书》进行了受理公示,2月15日则对该报告进行了批前公示。

而根据环境影响评价法第二十五条的规定,建设项目的环境影响评价文件未依法经审批部门审查或者审查后未予批准的,建设单位不得开工建设。

根据永臻股份官方微信公众号发布的内容,公司这一项目早在去年6月就举行了开工奠基仪式。

在繁昌区委宣传部认证的微信公众号“繁昌发布”今年2月15日发布的一篇文章中,项目土建工程负责人朱杨武称,该项目三车间、四车间主体已建设完成。

7月6日,记者以企业合作的身份拨打芜湖市生态环境局公开电话,咨询在环境影响报告获批复前开工建设是否违规。接线工作人员称,“从法律意义的角度上来讲是不可以的,一定要先批准再建设”,“所有的项目都是应该先审批后建设”。

财经车

财经车