北京9月22日讯威领股份昨日晚间披露了《关于公司发行股份及支付现金购买资产并募集配套资金事项获得深圳证券交易所并购重组审核委员会审核通过的公告》。深交所并购重组审核委员会于2023年9月21日召开2023年第11次并购重组审核委员会审议会议,对公司发行股份及支付现金购买资产并募集配套资金的申请进行了审议。根据深交所并购重组审核委员会发布的《深圳证券交易所并购重组审核委员会2023年第11次审议会议结果公告》,本次会议的审议结果为:本次交易符合重组条件和信息披露要求。

威领股份表示,公司本次发行股份及支付现金购买资产并募集配套资金事项尚需获得中国证监会同意注册,能否获得中国证监会做出同意注册的决定及其时间存在不确定性。公司将根据监管机构对该事项的审核进展情况及时履行信息披露义务。

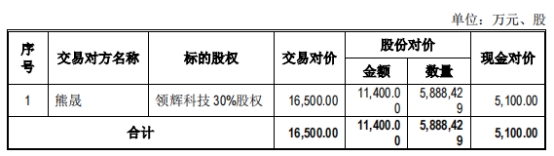

根据威领股份于9月5日公布的《发行股份及支付现金购买资产并募集配套资金报告书》,本次交易方案由发行股份及支付现金购买资产以及募集配套资金两部分组成。本次交易威领股份向熊晟发行股份及支付现金购买其持有的领辉科技30%股权。本次交易前,公司通过子公司已持有领辉科技70%股权,交易完成后,公司将持有领辉科技100%股权,领辉科技将成为公司全资子公司。

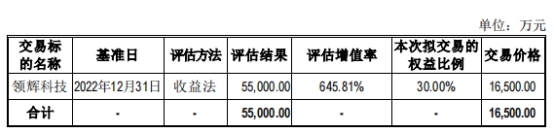

根据中瑞评估师出具的《评估报告》,以2022年12月31日为评估基准日,本次交易的标的资产的评估值为55,000.00万元,较基准日账面净资产增值47,625.42万元,增值率645.81%。经公司及交易对方友好协商,确定领辉科技30%股权的交易作价为16,500.00万元。

本次交易中,威领股份将支付现金对价5,100.00万元,支付股份对价11,400.00万元。本次发行股份购买资产的股票发行价格为19.36元/股,据此计算发行股份数量为5,888,429股。

熊晟在本次购买资产项下取得公司新增股份自本次发行完成之日起36个月内不得交易或转让。

同时,威领股份拟采用竞价发行的方式向不超过35名特定投资者发行股份募集配套资金,总额不超过11,400.00万元,未超过拟购买资产交易价格的100%,且发行股份数量不超过本次发行前上市公司总股本的30%,最终发行数量以经深交所审核通过并经中国证监会予以注册的数量为上限。

本次募集配套资金拟用于支付本次交易现金对价、支付中介机构费用及补充流动资金。本次募集配套资金中5,670.00万元用于补充公司的流动资金,补充流动资金占交易作价的34.36%,占募集配套资金总额的49.74%,满足“不超过交易作价的25%,或者募集配套资金总额的50%”的要求。

本次配套融资项下发行对象所认购的公司新增股份自本次发行完成之日起6个月内不转让。

本次交易不构成关联交易、不构成重大资产重组、不构成重组上市。

威领股份本次发行股份购买资产的独立财务顾问为申港证券股份有限公司,财务顾问主办人为柳志伟、耿金星、张少轩。

财经车

财经车