北京9月25日讯中泰证券9月23日发布《关于向特定对象发行A股股票方案调整及预案修订情况说明的公告》称,公司结合行业发展趋势和自身战略规划等,拟对本次向特定对象发行A股股票募集资金投向进行调整。

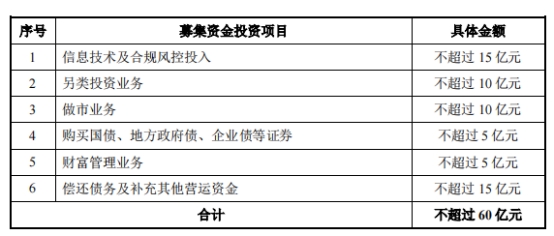

中泰证券同日发布的《向特定对象发行A股股票预案》显示,本次向特定对象发行A股股票募集资金总额不超过人民币60亿元,中泰证券预计在信息技术及合规风控投入不超15亿元,另类投资业务投入不超10亿元,做市业务投入不超10亿元,购买国债、地方政府债、企业债等证券业务投入不超5亿元,财富管理业务投入不超5亿元,偿还债务及补充其他营运资金不超15亿元。

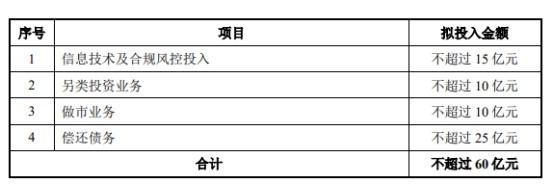

此前,中泰证券6月30日晚间发布向特定对象发行A股股票预案称,本次向特定对象发行A股股票募集资金总额不超过人民币60亿元,扣除发行费用后将全部用于增加公司资本金,本次募集资金具体用于以下方面:信息技术及合规风控投入、另类投资业务、做市业务、偿还债务。

本次向特定对象发行A股股票数量不超过本次发行前公司总股本的30%,即不超过2,090,587,726股。其中,枣矿集团认购数量为本次发行股票数量的36.09%,即按照本次发行前枣矿集团及其一致行动人持有公司的股份比例进行同比例认购,且认购金额不超过人民币21.66亿元。最终认购股票数量及金额根据实际发行数量和发行价格确定,对认购股份数量不足1股的尾数作舍去处理。

本次发行前,截至预案公告日,枣矿集团直接持有公司2,273,346,197股股份,占公司总股本的32.62%,枣矿集团的一致行动人新矿集团持有公司241,737,300股股份,占公司总股本的3.47%,枣矿集团及其一致行动人合计持股占公司总股本的36.09%。枣矿集团为公司控股股东,山东省国资委为公司实际控制人。本次发行完成后,枣矿集团仍为公司的控股股东,山东省国资委仍为公司的实际控制人。因此,本次发行不会导致公司控制权发生变化。

中泰证券于2020年6月3日在上海证券交易所主板上市,首次公开发行新股69,686.2576万股,发行价格为4.38元/股,募集资金总额为305,225.808288万元,募集资金净额为292,428.085403万元。

中泰证券2020年4月28日披露的招股书显示,发行募集资金扣除发行费用后,公司拟全部用于补充资本金,增加营运资金,发展主营业务。

中泰证券的保荐机构是东吴证券股份有限公司,保荐代表人是方磊、王茂华。中泰证券首次公开发行费用共计12,797.722885万元,其中东吴证券获得保荐及承销费用11,367.924528万元。

财经车

财经车