存量房贷利率调整正式落地!9月25日起,中国工商银行、中国农业银行、中国银行、中国建设银行正式对存量首套住房贷款利率进行调整。根据此前多家银行发布的公告,对于原贷款发放时执行首套房贷利率标准的存量房贷,客户无需提交申请,各大行将进行集中调整。

哪些购房者的房贷利率能够下调?能下调至什么标准?对房地产市场有何影响?

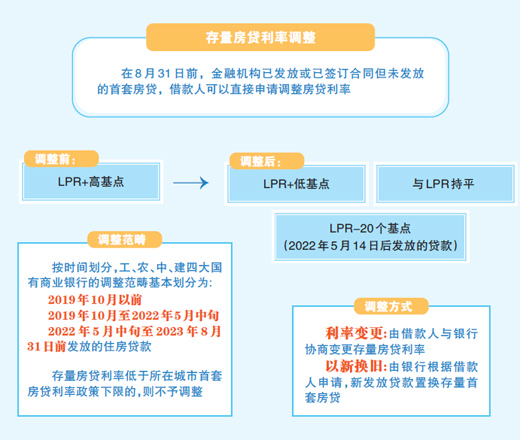

“LPR+高基点”调整为“LPR+低基点”

在浙江义乌工作5年后,陈楠希买了第一套房。最近,存量房贷利率进行批量调整,她成为受益人之一。

“我的贷款时间从2021年11月开始算起,贷款期限为30年。在调整存量房贷利率前,房贷利率按照LPR加115个基点的方式计算,为5.45%,这样算下来,每月该还房贷在1万元出头。存量房贷利率调整后,我的房贷利率调为LPR标准,现在按4.3%执行,每月还贷金额少了1000多元。”陈楠希说。

下调存量首套住房贷款利率,是近期备受关注的楼市重磅新政。

9月7日,工、农、中、建四大国有商业银行分别发布公告,明确存量首套住房贷款利率调整有关事项。9月25日,各家银行开始正式下调存量首套住房商业性个人住房贷款利率。根据四大国有商业银行发布的公告,此次调整的范围,是今年8月31日前已发放和已签订合同但未发放的首套住房商业性个人住房贷款。按照贷款发放时间,四大行的调整范畴基本划分为2019年10月以前、2019年10月至2022年5月中旬、2022年5月中旬至2023年8月31日前发放的住房贷款。

易居研究院研究总监严跃进分析,根据时间划分来看,在2019年10月前买房的购房者多在楼市走热阶段入手,当时房贷政策较为严格,房贷利率普遍较高。在其他两个时间段购房的,房贷利率也存在调整空间。

“通俗地说,房贷利率下调就是把房贷利率的计算公式做调整,每个月的月供根据调整后的新公式重新计算。”严跃进说。2019年10月,房贷利率“换锚”正式实施,新发放商业性个人住房贷款利率,以最近一个月相应期限的LPR为定价基准加点形成。“目前,绝大多数购房者的房贷利率都是按照‘LPR+基点’的方式进行的。在LPR不变的情况下,基点越高,购房者的房贷利率就越高,反之亦然。这次调整,其实就是把‘LPR+高基点’调整为‘LPR+低基点’。”他说。

比如,根据中国工商银行的公告,2019年10月8日前发放、按要求转换为贷款市场报价利率定价的浮动利率贷款,最低可调整至相应期限LPR不加点;2019年10月8日至2022年5月14日发放的、执行LPR定价的浮动利率贷款,最低可调整至全国首套房贷利率政策下限,即相应期限LPR不加点;2022年5月14日后发放的、执行LPR定价的浮动利率贷款,最低可调整至全国首套房贷利率政策下限,即相应期限LPR-20个基点。

“这次住房贷款利率调整,我的利率就从之前的LPR加64个基点下调为LPR,每个月能少还200多元房贷。”家住河北唐山的苏晨阳说。

“二套转首套”群体明显受益

按照多家银行发布的公告,此次调整面向的是存量首套房贷利率。也就是说,在8月31日前,金融机构已发放或已签订合同但未发放的首套房贷,借款人可以直接申请调整房贷利率。

近期,“认房不认贷”政策正式落地后,不少“二套转首套”的购房者提出了这样的问题:我的住房贷款利率能随之调整吗?

“在执行‘认房不认贷’政策后,原二套房贷被认定为首套房贷的借款人也可以申请降低房贷利率。”招联金融首席研究员董希淼告诉本报记者。对于持有超过一套房产的借款人,如果其中有一套住房有贷款,则原属于二套房贷。现将其他房产出售后,名下的一套住房成为家庭唯一住房、二套房贷变成首套房贷,可以申请调整。

此外,以中国农业银行公告为例,房屋购买时家庭在当地没有其他成套住房,但因当地政府采取“认房又认贷”政策导致该套住房按照二套房贷利率标准办理房贷,现在当地政府执行“认房不认贷”政策的,也在此次房贷利率调整范围内。

北京“新市民”李琦就是前述一类购房者。2017年,他在老家贵阳购入了一套住房。两年后,他又在工作地北京购置了一套二手房并申请了200万元的贷款。“当时北京执行的是‘认房又认贷’政策,我之前虽然在北京没房,但在外地有贷款记录,所以按照二套房贷利率申请的贷款,利率为5.88%。”李琦说,今年9月1日,“认房不认贷”政策在北京落地,他的住房因此从二套房转为首套房,执行首套房贷利率,即LPR不加点。折算下来,每月能比之前少还2000多元房贷。

家住北京的吕莎则属于“卖一买一”的置换类购房者。2020年9月,她“卖一买一”置换了一套新房,买入时按照二套房贷利率5.35%申请了贷款。“最近‘认房不认贷’政策落地后,我的房可以享受相应房贷利率调整。9月25日当天,我通过手机银行APP看到房贷利率已经调低到4.75%,一个月能省下将近500元钱。”她说。

“从具体操作来看,调整存量首套房贷利率主要有两种方式:第一种是利率变更,由借款人与银行协商变更存量房贷利率;第二种是以新换旧,由银行根据借款人申请,新发放贷款置换存量首套房贷。从公告看,四家大型银行均以利率变更为主。”董希淼说,“‘二套变首套’等特殊情况需要借款人主动发起申请,但多数银行提供了线上申请渠道,能在最大程度上为借款人提供便利。”

减轻居民利息负担,增强消费能力

业内人士分析,此次多家银行调整存量首套房贷利率,是顺应国内房地产供求关系发生变化的关键举措。

今年上半年,受房贷利率下行、居民本身资产配置规划、理财产品收益不理想等多重因素影响,全国多个城市出现“提前还贷潮”,客观上对商业银行收益造成了一定影响。在7月14日举行的国新办新闻发布会上,中国人民银行货币政策司司长邹澜就提到,前些年发放的存量房贷利率仍然处在相对较高水平,这与提前还款大幅增加有较大关系。“按照市场化、法治化原则,我们支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款。”邹澜说。

8月31日,中国人民银行、国家金融监督管理总局联合发布《关于调整优化住房信贷政策的通知》和《关于降低存量首套住房贷款利率有关事项的通知》。

中国人民银行有关负责人表示:“近年来我国房地产市场供求关系发生了重大变化,借款人和银行对于有序调整优化资产负债均有诉求。”下降存量住房贷款利率,对借款人来说可节约利息支出,有利于扩大消费和投资;对银行来说,可有效减少提前还贷现象,减轻对银行利息收入的影响。同时,还可压缩违规使用经营贷、消费贷置换存量住房贷款的空间,减少风险隐患。

“我们预计超过九成符合条件的借款人可在第一时间充分享受政策红利,其他借款人的存量房贷利率也将在10月底前完成调整。”邹澜说,“存量房贷利率的降低可以减轻居民利息负担,显著增强消费能力。本次政策调整利好是中长期的,可持续为近几年较高利率贷款买房的家庭减少支出,支持提升居民消费能力,有效促进消费增长。”

在董希淼看来,下调房贷利率有助于稳定和扩大住房消费需求,进而促进房地产市场健康平稳发展。接下来,还可因城施策对限购、限贷、限售政策进行再优化,如取消过于严苛的限购措施、调整存量二套房贷利率等,进一步从需求侧发力激发住房消费需求。对于银行而言,可以通过降低存款利率、加大信贷投放力度、发展财富管理业务等,进一步实现精细管理,对冲存量房贷利率调整对利润和息差的影响。

财经车

财经车