北京10月27日讯今日,上海阿为特精密机械股份有限公司在北交所上市。该股开盘报15.00元,最高至86.00元,截至收盘报70.49元,涨幅1008.33%,成交额2.58亿元,振幅1116.35%,换手率94.28%,总市值50.19亿元。

阿为特是一家专注于科学仪器、医疗器械、交通运输等行业的精密机械零部件制造商,提供新品开发、小批量试制、大批量生产制造的一站式服务的高新技术企业。

截至上市公告书签署日,上海阿为特企业发展有限公司持有公司45,600,000股股份,本次发行前占公司总股本的比例为74.51%,本次发行后占公司总股本的比例为64.04%、62.72%,为公司控股股东。

汪彬慧、汪生贵、潘瑾通过上海阿为特企业发展有限公司实际控制公司74.51%的股权,汪彬慧、汪生贵通过阿为特管理实际控制公司7.84%的股权,三人合计实际控制公司82.35%的股权,能够对股东大会决策起到决定性影响。汪彬慧、汪生贵、潘瑾三人于2022年7月14日签署了《一致行动协议》。

阿为特于2023年9月1日过会,北京证券交易所上市委员会2023年第47次审议会议出问询的主要问题:

1.关于外销收入真实性与稳定性。请发行人说明:VMI模式下收入确认的准确性,是否符合企业会计准则的规定,是否建立与VMI模式相关的内部控制制度并有效执行。是否具备稳定、可持续的外销业务模式,国际经贸环境对外销业务可能产生的影响。请保荐机构核查并发表明确意见。

2.关于与AhwitUS的关系。根据申报文件,上海焱智实业有限公司、AhwitUS共同出资设立发行人前身焱智精密机械有限公司。2013年6月,AhwitUS将其所持发行人股权转让至上海焱智实业有限公司与发行人实际控制人汪彬慧。股权转让后,AhwitUS与发行人长期保持业务合作,为发行人唯一经销商。请发行人说明与AhwitUS合作情况,交易价格是否公允,是否存在除购销业务以外的其他资金往来。请保荐机构核查并发表明确意见。

3.关于毛利率。请发行人:说明外销毛利率高于内销毛利率的原因及合理性,不同产品毛利率存在差异的原因及合理性。说明生产成本、制造费用、水电及人工耗用等情况是否与同行业可比公司相符。结合发行人竞争优劣势、主要客户合作稳定性、期末在手订单情况、下游需求变动等,分析毛利率是否存在持续下滑风险。请保荐机构核查并发表明确意见。

阿为特本次发行数量1,000万股;1,150万股,发行价格为6.36元/股。阿为特的保荐机构为东北证券股份有限公司,保荐代表人陈杏根、李程程。

本次发行超额配售选择权行使前,阿为特募集资金总额为6,360.00万元,减除发行费用12,218,551.02元后,募集资金净额为5,138.14万元。公司募集资金净额比原计划少4,861.86万元。阿为特2023年9月27日披露的招股说明书显示,公示拟募集资金10,000.00万元,用于年扩产150万件精密零部件智能制造生产线项目、研发中心建设项目。

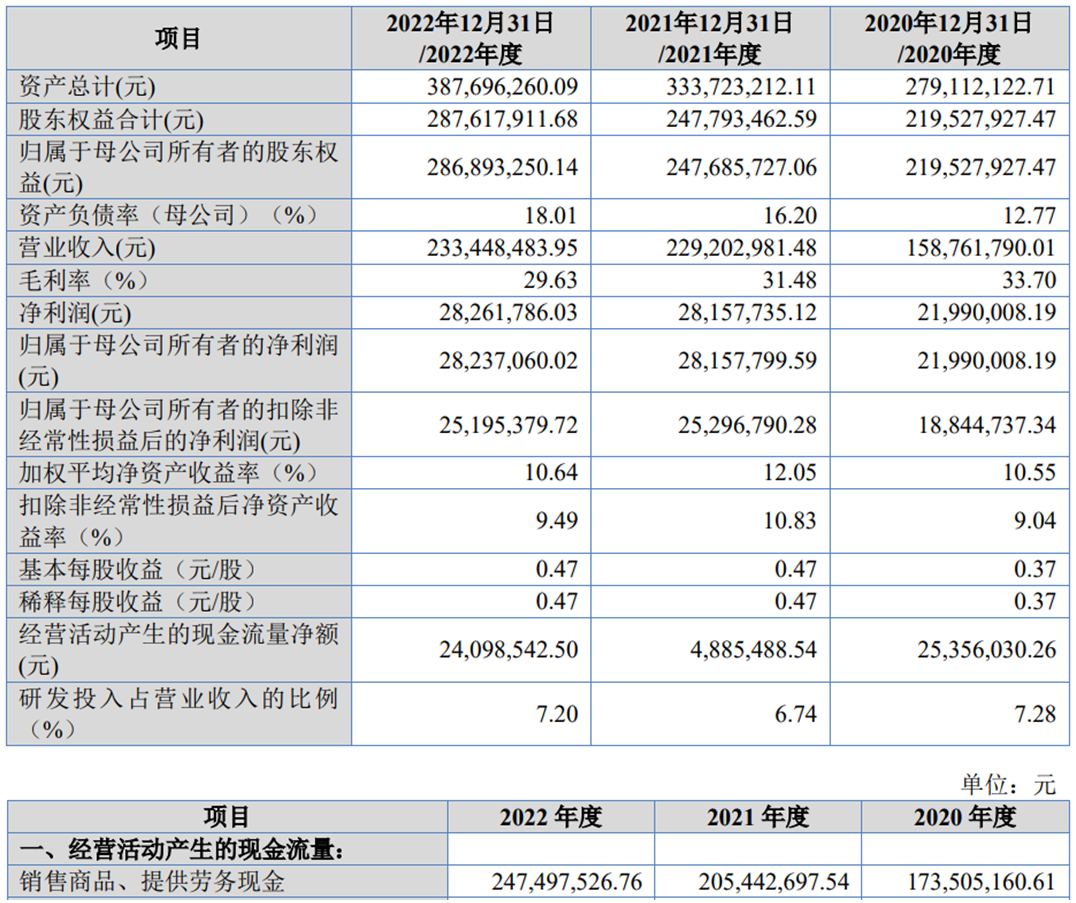

2020年至2022年,阿为特的营业收入分别为158,761,790.01元、229,202,981.48元和233,448,483.95元;净利润分别为21,990,008.19元、28,157,735.12元和28,261,786.03元;归属于母公司所有者的净利润21,990,008.19元、28,157,799.59元和28,237,060.02元;归属于母公司所有者的扣非净利润分别为18,844,737.34元、25,296,790.28元和25,195,379.72元。

上述同期,公司销售商品、提供劳务现金分别为173,505,160.61元、205,442,697.54元和247,497,526.76元,经营活动产生的现金流量净额分别为25,356,030.26元、4,885,488.54元和24,098,542.50元。

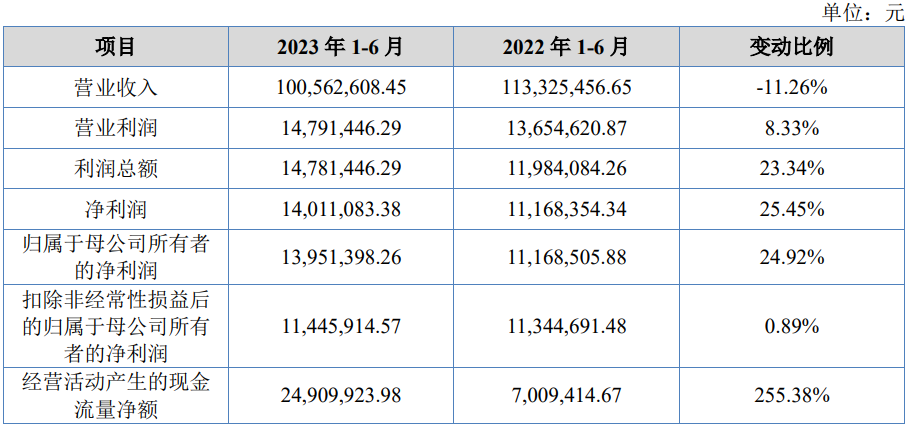

2023年1-6月,阿为特的营业收入为100,562,608.45元,同比下降11.26%;净利润14,011,083.38元,同比增长25.45%;归属于母公司所有者的净利润13,951,398.26元,同比增长24.92%;扣除非经常性损益后的归属于母公司所有者的净利润11,445,914.57元,同比增长0.89%;经营活动产生的现金流量净额24,909,923.98元,同比增长255.38%。

财经车

财经车