北京11月7日讯今日,麦加芯彩新材料科技股份有限公司在上交所主板上市。该股开盘报80.00元,最高至93.00元,截至收盘报74.78元,涨幅28.75%,成交额15.59亿元,振幅31.89%,换手率73.23%,总市值80.76亿元。

麦加芯彩是一家致力于研发、生产和销售高性能多品类涂料产品的高新技术企业。公司已成为国内风电叶片领域、集装箱领域领先的涂料供应商。同时,公司的涂料产品也广泛应用于桥梁、钢结构等领域。

截至上市公告书签署日,壹信实业有限公司持有麦加芯彩65,873,600股股份,占公司本次发行后总股本的60.99%,为麦加芯彩的控股股东。

公司的实际控制人为黄雁夷与罗永键,黄雁夷与罗永键系母子关系,双方合计持有壹信实业68.72%股权,并担任壹信实业的董事。黄雁雄与黄雁杰为实际控制人之一致行动人,与黄雁夷系姐弟关系。黄雁雄、黄雁杰出具了关于与麦加芯彩实际控制人一致行动的确认与承诺函,其为麦加芯彩实际控制人黄雁夷和罗永键的一致行动人。黄雁夷、罗永键、黄雁雄与黄雁杰合计持有壹信实业100.00%股权,并通过壹信实业间接控制麦加芯彩发行后总股本的60.99%。其中黄雁夷、黄雁雄为马来西亚国籍。

麦加芯彩于2023年6月19日过会,上交所上市审核委员会2023年第54次审议会议现场问询的主要问题:

1.请发行人代表结合政策变化、行业发展前景、竞争格局、2023年经营情况等,说明经营业绩是否存在持续下滑的风险。请保荐代表人发表明确意见。

2.请发行人代表结合报告期内集装箱涂料前五大客户领用结算数据核对,风电涂料基准耗用量指标的设置和调整、供应商平台系统结算数据的核对程序等,说明寄售模式下收入确认、成本结转内控制度执行的有效性。请保荐代表人发表明确意见。

需进一步落实事项:

无。

麦加芯彩本次发行数量27,000,000股,全部为新股,不安排老股转让,发行价格58.08元/股。公司本次发行的保荐机构为瑞银证券有限责任公司,保荐代表人为罗勇、宫乾。

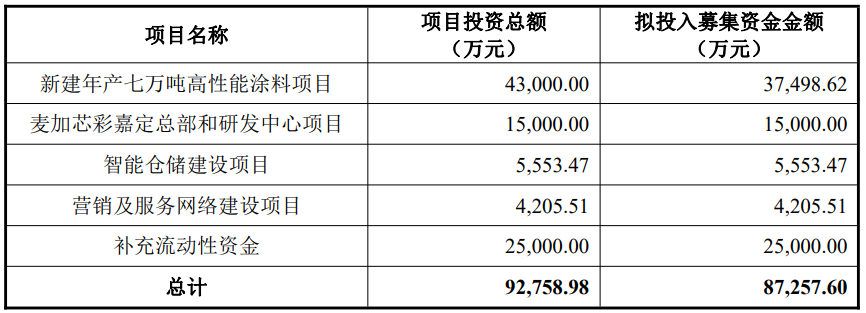

麦加芯彩本次发行募集资金总额156,816.00万元,扣除发行费用后的募集资金净额为人民币143,376.82万元。公司募集资金净额比原计划多56,119.22万元。麦加芯彩2023年11月2日披露的招股说明书显示,公司拟募集资金87,257.60万元,用于新建年产七万吨高性能涂料项目、麦加芯彩嘉定总部和研发中心项目、智能仓储建设项目、营销及服务网络建设项目、补充流动性资金。

麦加芯彩本次发行费用合计13,439.18万元,其中保荐及承销费10,908.95万元。

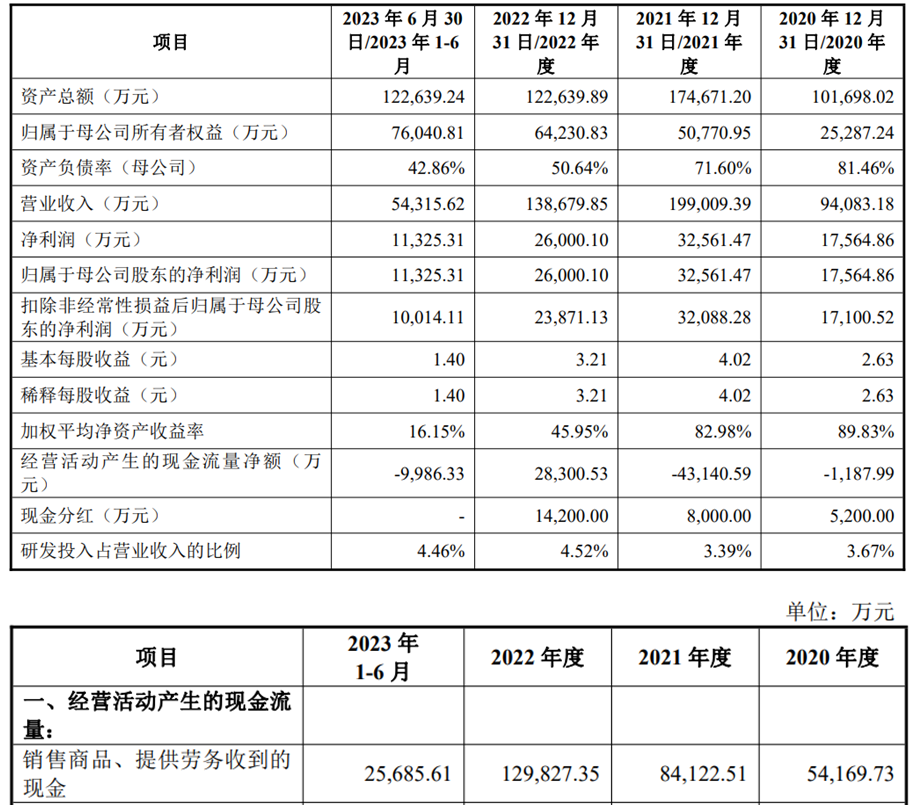

2020年至2023年1-6月,麦加芯彩的营业收入分别为94,083.18万元、199,009.39万元、138,679.85万元和54,315.62万元;净利润/归属于母公司股东的净利润分别为17,564.86万元、32,561.47万元、26,000.10万元和11,325.31万元;扣除非经常性损益后归属于母公司股东的净利润分别为17,100.52万元、32,088.28万元、23,871.13万元和10,014.11万元。

上述同期,公司销售商品、提供劳务收到的现金分别为54,169.73万元、84,122.51万元、129,827.35万元和25,685.61万元;经营活动产生的现金流量净额分别为-1,187.99万元、-43,140.59万元、28,300.53万元和-9,986.33万元。2020年度、2021年度和2023年1-6月,公司经营活动现金流量净额为负且波动较大。

公司预计2023年1-9月的营业收入区间约77,600.00万元至89,300.00万元,同比减少32.18%至21.95%;预计可实现的归属于母公司股东的净利润区间约15,300.00万元至17,300.00万元,同比减少29.14%至19.88%;预计可实现扣除非经常性损益后的归属于母公司股东的净利润区间约14,000.00万元至16,000.00万元,同比减少28.95%至18.80%。

财经车

财经车