北京11月20日讯近日,保龄宝披露《关于2021年非公开发行股票批复到期失效并签署相关终止协议的公告》。

公告显示,2022年11月24日,保龄宝收到中国证券监督管理委员会出具的《关于核准保龄宝生物股份有限公司非公开发行股票的批复》,核准公司非公开发行不超过7,500万股新股,批复自核准发行之日起12个月内有效。五矿证券有限公司为保龄宝本次向特定对象发行股票的保荐人和主承销商,保荐代表人温波、宋平。

保龄宝在公告中称,由于内外部客观环境和市场环境发生变化,公司拟募投项目之赤藓糖醇项目已由公司自有资金建设完成,受到市场情况变化影响,公司对赤藓糖醇的产能做了调整,将部分产能转产其他高毛利产品;考虑到市场环境变化和降低投资风险,提高现有资产使用效率等因素,“年产3万吨阿洛酮糖项目”实施方式也进行了调整,公司通过其他产品产线柔性化改造,减少新增投资金额,并采用分期来实现上述产能,满足市场需求。

在现有市场环境下,如继续按原投资方案实施,短期内不能增厚每股收益,不利于保护中小股东利益。综合考虑公司实际情况、市场环境变化、发展规划等诸多因素,经公司董事会、管理层与相关各方充分沟通和审慎论证分析,在批复的有效期内未实施本次非公开发行股票事宜。中国证监会关于公司本次非公开发行股票的批复到期自动失效。按照公司股东大会的授权,公司与中介机构及认购方签署了相关终止协议。

保龄宝表示,目前公司各项业务经营正常,自有资金充裕,本次非公开发行股票批复到期失效不会对公司正常经营与持续稳定发展造成重大影响,不会损害公司及全体股东,特别是中小股东的利益。

根据保龄宝2022年9月30日披露的《2021年度非公开发行A股股票预案》显示,本次非公开发行股票的发行对象为北京永裕投资管理有限公司、赣州中科永裕投资管理中心、深圳中科永裕科技合伙企业,发行对象以现金方式认购本次非公开发行的股票。永裕投资系公司控股股东,赣州永裕、深圳永裕系公司控股股东永裕投资担任其执行事务合伙人并由公司实际控制人戴斯觉100%控制的合伙企业,本次非公开发行构成关联交易。

保龄宝本次非公开发行股票的原发行价格为7.91元/股,不低于定价基准日前20个交易日公司股票交易均价的80%。公司2021年年度权益分派方案实施后,本次发行的发行价格由7.91元/股调整为7.85元/股。本次非公开发行股票数量不超过75,000,000股,不超过发行前公司总股本的30%。

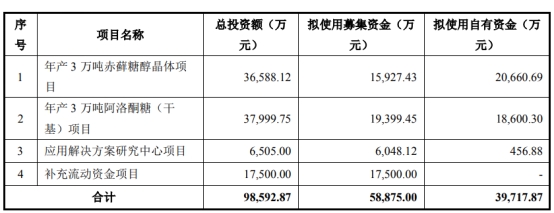

保龄宝本次非公开发行募集资金总额不超过58,875.00万元,扣除发行费用后将全部用于年产3万吨赤藓糖醇晶体项目、2年产3万吨阿洛酮糖项目、应用解决方案研究中心项目、补充流动资金项目。

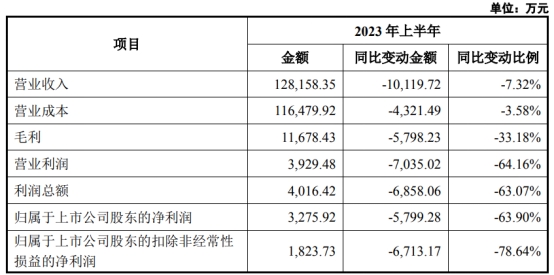

2023年上半年,保龄宝实现营业收入128,158.35万元,同比下滑7.32%;实现归属于上市公司股东的净利润3,275.92万元,同比下滑63.90%;实现归属于上市公司股东的扣非净利润1,823.73万元,同比下滑78.64%。

财经车

财经车