编者按:和特能源股份有限公司拟于上交所主板上市,保荐机构为民生证券股份有限公司,保荐代表人为鲍强、耿凯。

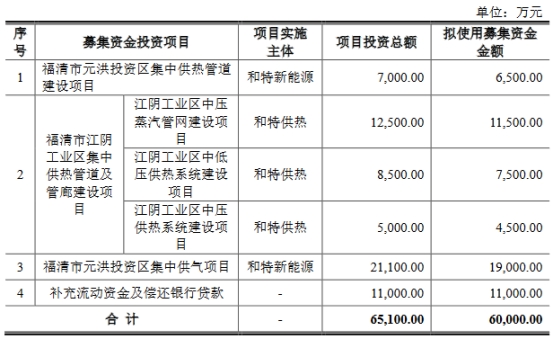

和特能源拟募集资金60,000.00万元,计划分别用于福清市元洪投资区集中供热管道建设项目、福清市江阴工业区集中供热管道及管廊建设项目、福清市元洪投资区集中供气项目、补充流动资金及偿还银行贷款。

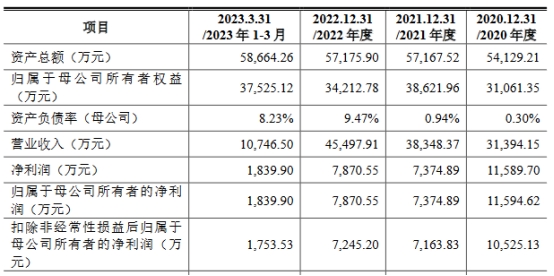

2020年至2023年1-3月,和特能源营业收入分别为31,394.15万元、38,348.37万元、45,497.91万元、10,746.50万元,归属于母公司所有者的净利润分别为11,594.62万元、7,374.89万元、7,870.55万元、1,839.90万元,扣除非经常性损益后归属于母公司所有者的净利润分别为10,525.13万元、7,163.83万元、7,245.20万元、1,753.53万元。

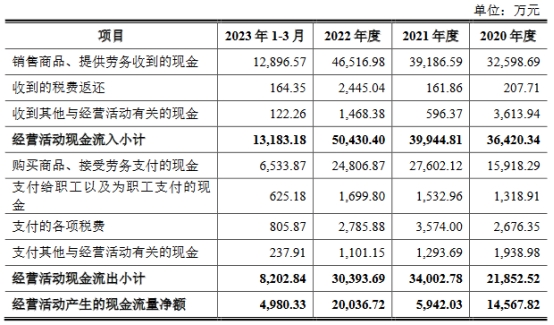

报告期内,公司经营活动现金流量净额分别为14,567.82万元、5,942.03万元、20,036.72万元、4,980.33万元,销售商品、提供劳务收到现金分别为32,598.69万元、39,186.59万元、46,516.98万元和12,896.57万元。

报告期内,和特能源综合毛利率分别为45.45%、29.99%、25.13%、30.38%,同行业可比上市公司综合毛利率均值分别为36.28%、29.11%、27.75%、24.61%。

报告期内,公司研发费用率在0.8以下,分别为0.73%、0.67%、0.45%、0.37%,同行业可比公司研发费用率均值分别为0.71%、0.75%、1.16%、1.24%。

和特能源上市前进行了大额分红,而后进行了还贷。根据本次募集资金用途,公司还将利用1.1亿元补充流动资金和偿还银行贷款。

报告期内,和特能源合计派发现金红利29534.62万元。根据2021年年度权益分派方案,公司向全体股东合计派发现金红利19,300.00万元;根据2022年年度权益分派方案,公司向全体股东合计派发现金红利10,234.62万元。

实际控制人严勇于2009年至2021年陆续以自身可从公司项目中获得的收益为基础,向其亲友及公司部分员工借款,并支付借款利息。2020年、2021年及2022年年初,实际控制人严勇上述对外借款本金分别为5,511.55万元、7,377.12万元及7,409.62万元,借款人人数均为55人。2022年7月14日至2022年7月15日,严勇在收到公司2021年年度权益分派的现金分红后,向55名借款人偿还了其个人借款本金7,409.62万元以及按相关借款协议及借款协议之补充协议约定的利息,共支付给55名借款人10,911.27万元。

招股书提示公司存在偿债风险。2020年12月31日至2023年3月31日,和特能源流动负债中的短期借款、应付票据及一年内到期的长期借款合计金额分别为7,012.81万元、6,788.57万元、11,522.78万元及10,490.66万元,占公司报告期各期末现金及现金等价物余额比例分别为83.33%、201.74%、212.84%及115.55%。

拟募集资金6.00亿元

自设立以来,和特能源一直专注于工业园区热电联产业务,通过建设热电联产平台,为客户提供集中供热、电力供应以及一般固废资源化处置服务。此外,公司依托规模化的供热管网设施,为客户提供蒸汽管网运输服务。

公司以煤炭作为主要燃料,同时掺烧部分污泥,依托高温高压循环流化床锅炉以及背压式汽轮发电机组,开展热电联产及污泥无害化、资源化处置业务。公司通过热电联产的方式生产及供应蒸汽、电力,其中蒸汽产品的主要客户为工业园区内的生产企业,覆盖纺织化纤、粮油食品等多个行业;电力产品的主要客户为国家电网,公司将满足自用后的余量电力上网销售。公司主要收入及利润来源于热电联产业务及蒸汽管网运输服务。

公司主要产品包括蒸汽、电力、蒸汽管网运输及污泥处置服务。

和特能源控股股东为严勇,实际控制人为严勇、林建芳,林俊云为实际控制人的一致行动人。严勇与林建芳系夫妻关系,林俊云与林建芳系母女关系。严勇直接持有公司83.54%的股份,为公司的控股股东;林建芳直接持有公司4.40%的股份,林俊云直接持有公司0.54%的股份,严勇、林建芳、林俊云合计控制公司88.47%的股份。严勇、林建芳系公司创始人,报告期内,严勇一直担任公司董事长、总经理,能够对公司股东大会决议产生重大影响,能够对公司董事、高级管理人员的任命以及公司的经营决策构成重大影响;严勇之配偶林建芳担任公司的董事并在公司经营决策中发挥较为重要的作用。因此,严勇、林建芳为公司的实际控制人。

和特能源公开发行股票不超过3,790.60万股,且本次发行完成后公开发行股数占发行后总股数的比例不低于25%。公司拟募集资金60,000.00万元,计划分别用于福清市元洪投资区集中供热管道建设项目、福清市江阴工业区集中供热管道及管廊建设项目、福清市元洪投资区集中供气项目、补充流动资金及偿还银行贷款。

近三年净利总体呈下降趋势

2020年至2023年1-3月,和特能源营业收入分别为31,394.15万元、38,348.37万元、45,497.91万元、10,746.50万元,归属于母公司所有者的净利润分别为11,594.62万元、7,374.89万元、7,870.55万元、1,839.90万元,扣除非经常性损益后归属于母公司所有者的净利润分别为10,525.13万元、7,163.83万元、7,245.20万元、1,753.53万元。

报告期内,公司经营活动现金流量净额分别为14,567.82万元、5,942.03万元、20,036.72万元、4,980.33万元,销售商品、提供劳务收到现金分别为32,598.69万元、39,186.59万元、46,516.98万元和12,896.57万元。

报告期二次分红合计2.95亿元

报告期内,和特能源合计派发现金红利29534.62万元,具体股利分配情况如下:

2020年度和2021年度,公司因热电联产二期工程项目的资金需求较大,未进行利润分配。

2022年5月30日,公司召开第二次临时股东大会,审议通过2021年年度权益分派方案,以未分配利润向全体股东每10股派发现金红利38.60元,合计派发现金红利19,300.00万元。

2023年5月16日,公司召开2022年度股东大会,审议通过2022年年度权益分派方案,向全体股东每10股转增10股,每10股派现金红利18.00元,预计派发现金红利10,234.62万元。

招股书提示:公司实际控制人于报告期内归还了金额较大的民间借款

据招股书,和特能源控股股东、实际控制人严勇曾经存在基于公司项目收益的民间集资行为。

公司在业务发展阶段对资金的需求量较大,但自身融资渠道较少,向银行等金融机构获取灵活的信贷资金较为困难。在公司需要临时资金周转时,严勇会将其自有或自筹资金临时拆借给公司以缓解公司的资金压力。由于看好公司未来的盈利能力,严勇于2009年至2021年陆续以自身可从公司项目中获得的收益为基础,向其亲友及公司部分员工借款,并支付借款利息。

报告期内,实际控制人上述对外借款的本金余额变动情况如下:

2020年、2021年及2022年年初,实际控制人严勇上述对外借款本金分别为5,511.55万元、7,377.12万元及7,409.62万元,借款人人数均为55人。2022年7月14日至2022年7月15日,严勇在收到公司2021年年度权益分派的现金分红后,向55名借款人偿还了其个人借款本金7,409.62万元以及按相关借款协议及借款协议之补充协议约定的利息,共支付给55名借款人10,911.27万元。严勇偿还全部借款本金和利息后,55名借款人于2022年7月出具了《无债权债务关系声明》,对与严勇之间已不存在债权债务关系、双方之间的借款不存在纠纷及潜在纠纷进行了声明确认。

综上,公司实际控制人、控股股东、董事长兼总经理严勇已在2022年7月还清其所有筹集的民间借款本金及利息,共支付给55名借款人10,911.27万元。

公司于2022年8月5日在全国中小企业股份转让系统信息披露网站发布了《关于承诺事项履行完毕的公告》,对严勇归还上述借款的事项进行了披露。

截至招股说明书签署日,公司实际控制人不存在其因上述民间借款或其他借款事项存在纠纷而被起诉的情形。

招股书提示:公司存在偿债风险

据招股书,2020年12月31日至2023年3月31日,和特能源流动负债中的短期借款、应付票据及一年内到期的长期借款合计金额分别为7,012.81万元、6,788.57万元、11,522.78万元及10,490.66万元,占公司报告期各期末现金及现金等价物余额比例分别为83.33%、201.74%、212.84%及115.55%。

若公司下游客户出现财务状况恶化导致公司经营资金回流不及预期,使得公司无法及时对银行借款等债务进行偿还,公司将面临一定的偿债风险。

财经车

财经车