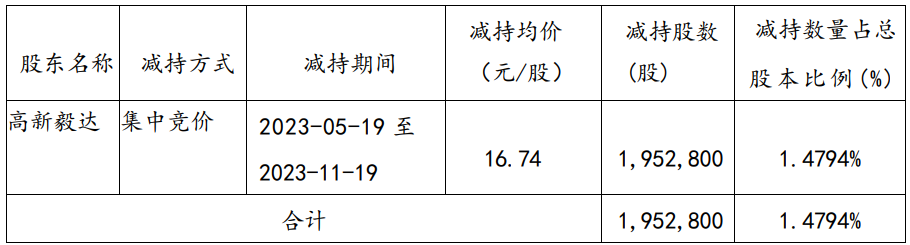

北京11月22日讯英力股份昨日晚间公告,公司股东黄山高新毅达新安江专精特新创业投资基金累计减持公司股份195.28万股,占公司总股本比例1.48%,本次减持计划时间届满。

2023年5月15日,英力股份披露了《关于公司股东股份减持计划预披露公告》,高新毅达计划以集中竞价方式减持所持有的公司股份不超过2,640,000股,占公司总股本比例不超过2.00%。公司于2023年8月21日在巨潮资讯网披露了《关于公司股东减持股份实施情况的公告》,截至2023年8月19日,高新毅达本次减持计划时间已过半。截至2023年11月19日,此次减持计划时间届满。

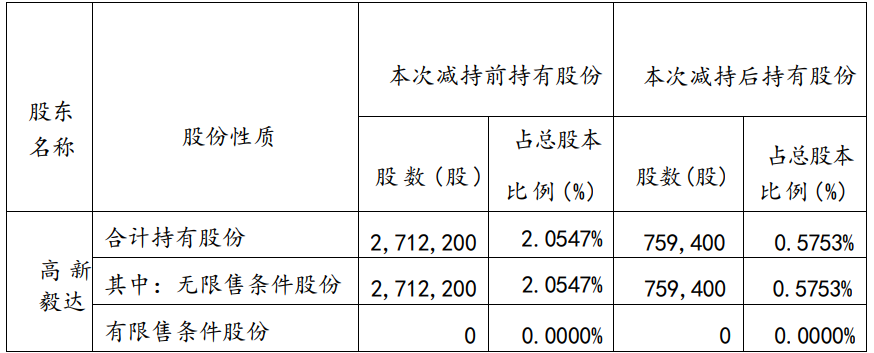

本次减持计划实施前,高新毅达持有英力股份2,712,200股,占总股本比例2.0547%。本次减持后高新毅达持有英力股份759,400股,占总股本比例0.5753%。

英力股份于2021年3月26日在深交所创业板上市,发行股票数量为3,300.00万股,本次发行价格为12.85元/股,保荐机构为长江证券承销保荐有限公司,保荐代表人为李海波、张文海。

上市首日,英力股份盘中创下股价高点48.88元,此后股价一路震荡下跌。

英力股份上市发行募集资金总额为42,405.00万元;扣除发行费用后,募集资金净额为38,321.45万元。英力股份最终募集资金净额较原计划少14,423.55万元。公司2021年3月18日发布的,招股说明书显示,公司拟募集资金52,745.00万元,用于二期厂区新建PC精密结构件建设项目、PC精密结构件技术改造项目、一期厂区笔记本电脑结构件及相关零组件生产线智能化改造项目、研发中心建设项目、补充流动资金。

英力股份上市发行费用为4,083.55万元,其中,长江证券承销保荐有限公司获得保荐费300.00万元,承销费2,413.92万元。

2022年8月9日,英力股份发布向不特定对象发行可转换公司债券上市公告书,此次可转换公司债券发行量为34,000.00万元,于2022年8月11日在深交所挂牌交易,债券简称“英力转债”,债券代码“123153”,募集资金总额为人民币34,000.00万元,用于年产200万片PC全铣金属精密结构件项目、PC全铣金属精密结构件技术改造项目、补充流动资金。

英力股份向不特定对象发行可转换公司债券的保荐机构为长江证券承销保荐有限公司,保荐代表人为李海波、张文海。

财经车

财经车